Wer Unternehmen möchte, die einen sinnvollen Beitrag leisten, muss sich auch mit dem Thema Eigentum auseinandersetzen. Neue Narrative gründen wir in Verantwortungseigentum. Wie das aussieht und wie wir trotzdem mit Investor*innen arbeiten können, zeigen wir hier.

Für uns bei Neue Narrative ist es selbstverständlich, dass wir das, worüber wir schreiben, auch leben. Heißt: Wir arbeiten selbstorganisiert, haben Meetings zur Konfliktklärung, einen partizipativen Strategieprozess und jede Menge Rollen und Regeln, die wir ständig gemeinsam weiterentwickeln.

Schon lange ist uns bewusst, dass wir unserem Anspruch, ein Unternehmen zu sein, das einen positiven Beitrag leistet, nur gerecht werden können, wenn wir uns auch mit dem Thema Eigentum beschäftigen. Also mit den großen Fragen, wem das Unternehmen heute und in Zukunft gehört, was mit Gewinnen geschieht, wer im Erfolgsfall wie stark profitiert — und ob das Unternehmen jemals zum Spekulationsgut am Kapitalmarkt gemacht werden kann.

Für uns ist klar: Ein Unternehmen sollte immer den Menschen gehören, die aktuell darin arbeiten und die Verantwortung für dessen Erfolg tragen. Nur dann kann es dauerhaft einen positiven Beitrag leisten und sich in den Dienst der Gesellschaft stellen. Eigentum sollte also immer an Verantwortung gekoppelt sein: Diejenigen, die aktuell die Verantwortung für das tragen, was wirklich zählt (nämlich die Arbeit am und im Unternehmen), sollten auch die Eigentümer*innen sein. Wir glauben: Je mehr der Kreis der Menschen, die eine Organisation aktuell ausmachen, mit dem Kreis der Eigentümer*innen, denen sie gehört, überlappt, desto besser: besser für das Unternehmen, besser für die Menschen darin und besser für den Planeten.

Wir glauben, dass Unternehmen grundsätzlich Verantwortung übernehmen können, wenn sie die Strukturen dafür schaffen, dass die Menschen in der Organisation die Entscheidungen treffen.

Warum ist das überhaupt wichtig?

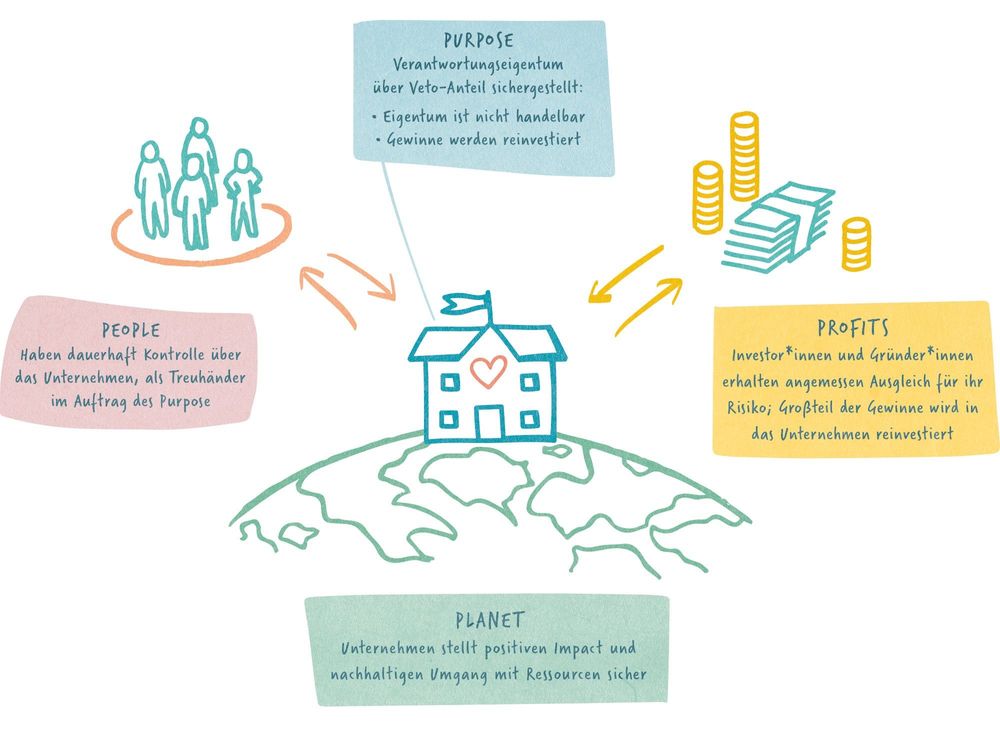

Ein Unternehmen hat viele Stakeholder. Dazu gehören die Menschen, die in ihm arbeiten und beispielsweise einen guten, sicheren Arbeitsplatz wollen. Auch der Planet (man könnte auch sagen: künftige Generationen von Menschen), der sich vom Unternehmen wünscht, dass es verantwortungsvoll mit seinen Ressourcen umgeht, ist ein Stakeholder. Hinzu kommen häufig noch Investor*innen oder Darlehensgeber*innen, die dem Unternehmen Geld zur Verfügung stellen und dafür eine Rendite erwarten, die ihrem Risiko entspricht.

Naheliegenderweise sollten Unternehmen die Interessen aller Stakeholder im Blick haben. Das klingt selbstverständlich, doch seit Aufkommen der Friedman-Doktrin, die den Shareholder und seine Renditeerwartung über alle anderen Interessen stellt, ist ein Ungleichgewicht entstanden. In den meisten Unternehmen wird seither Wertschöpfung synonym mit dem erwirtschafteten Gewinn verstanden. Verantwortung haben Unternehmen vor allem dafür, leistungsfreies Einkommen für die zu erwirtschaften, denen die Unternehmen gehören.

Entsprechend investieren viele Unternehmen vor allem in eine hübsche Oberfläche, richten CSR-Abteilungen ein und reden von Verantwortung, wenn es ihnen opportun erscheint. Hinter der Fassade sind sie jedoch seelenlose Maschinen, die nur gut darin sind, Geld für ihre Eigentümer*innen zu erwirtschaften. Das ist kurzfristig gut für die Eigentümer*innen, es ist jedoch schlecht für alle anderen Stakeholder. Und langfristig verlieren alle, auch die Eigentümer*innen. Wie Thomas Piketty in seinem Buch Das Kapital im 21. Jahrhundert zeigt, steuert uns der Shareholder-Kapitalismus gerade auf Vermögensverhältnisse zu, die Gesellschaften instabil machen und zu schwerwiegenden Krisen und Umwälzungen führen können.

Die Menschen ans Ruder lassen: das Konzept Verantwortungseigentum

Was wir aktuell sehen: Durch den alleinigen Fokus auf Shareholder und Rendite entstehen große Unternehmen voll von verantwortungsbewussten Menschen, die jedoch im Kontext ihrer Organisation alles andere als verantwortungsbewusst wirtschaften. Wir glauben, das liegt daran, dass in solchen Unternehmen gar nicht die Menschen das Sagen haben. Oder positiv formuliert: Wir glauben, dass Unternehmen grundsätzlich Verantwortung übernehmen können, wenn sie die Strukturen dafür schaffen, dass die Menschen in der Organisation die Entscheidungen treffen.

Als wir mit Neue Narrative unser Unternehmen gegründet haben, standen wir vor genau diesen Fragen: Wie kann eine menschenzentrierte Organisation genau aussehen? Wie können wir sicherstellen, dass unser Unternehmen auch dauerhaft allen Stakeholdern dient und dass es nicht anfällig ist für Anwandlungen menschlicher Gier? Wie können wir möglichst ausschließen, dass es irgendwann doch zum Spekulationsobjekt wird, das an den*die Höchstbietende*n verkauft wird?

Bei unserer Suche sind wir beim Modell des Verantwortungseigentums gelandet, das wir von der Purpose-Stiftung kennen und mit dem wir uns in den letzten Jahren intensiv auseinandergesetzt haben. Konkret bedeutet Verantwortungseigentum, dass die Kontrolle über das Unternehmen immer bei denen liegt, die aktuell in ihm arbeiten und die unternehmerische Verantwortung tragen. Diese Menschen im Unternehmen sind de facto Eigentümer*innen des Unternehmens, sie halten die Stimmrechte. In einem selbstorganisierten Unternehmen wie unserem sind es typischerweise viele oder alle Mitarbeiter*innen, die Stimmrechte halten. In Organisationen, in denen Verantwortung eher traditionell verteilt ist, kann es auch eine kleinere Gruppe von Mitarbeiter*innen sein.

Dieses Eigentum hat dabei keinen finanziellen Wert, die Mitarbeiter*innen halten es nur treuhänderisch, also im Auftrag des Unternehmenszwecks, des Purpose (daher auch purpose ownership). Sie halten es auch nur solange sie selbst im Unternehmen aktiv sind und übergeben es danach an nachfolgende Mitarbeiter*innen.

Neben den stimmberechtigten Anteilen, die keinen finanziellen Wert haben, können spezielle Anteile für Investor*innen geschaffen werden, die kein Stimmrecht haben. Die Investor*innenanteile werden, sobald das Unternehmen es sich leisten kann, zu einem höheren Preis zurückgekauft. Wie viel die Investor*innen für ihren Einsatz zurückbekommen können, ist gedeckelt. Ihre Risikobereitschaft soll belohnt werden, der Großteil der Gewinne soll jedoch immer in das Unternehmen reinvestiert werden.

In der gleichen Logik der Investor*innenanteile können auch stimmrechtslose Anteile für Gründer*innen und frühe Mitarbeiter*innen geschaffen werden. Sie stellen dem Unternehmen kein Geld zur Verfügung, aber gehen beispielsweise ins Risiko, indem sie umsonst oder zu einem geringen Gehalt arbeiten. Auch diese Art von Risikobereitschaft soll im Erfolgsfall belohnt werden. Auch hier wird gedeckelt, wie hoch der Profit ausfallen kann.

Der Grundgedanke ist: Unternehmen stehen quasi zu einem gewissen Grad in der Schuld der Menschen, die mit ihrer Risikobereitschaft und ihrem Kapital den Aufbau ermöglicht haben. Diese Schuld ist aber nicht unbegrenzt. Sie wird vorab beziffert und das Unternehmen gleicht sie aus, indem es einen Teil der später entstehenden Gewinne aufwendet, um die an Gründer*innen und Investor*innen ausgegebenen Anteile zurück zu kaufen. Alle darüber hinausgehenden Gewinne werden nicht ausgeschüttet, sondern reinvestiert. Das sorgt dafür, dass der Fokus des Unternehmens ausschließlich darauf liegt, sinnvoll, langfristig und im Sinne aller Stakeholder zu wirtschaften. Das Unternehmen kann sich in den Dienst der Gesellschaft stellen und trotzdem den Beitrag von Investor*innen und Gründer*innen angemessen belohnen. Die Macht im Unternehmen hat dabei nicht mehr die Person, die das meiste Geld auf den Tisch legt oder zufällig als Erb*in zum*r Eigentümer*in geworden ist. Die Macht liegt bei denjenigen, die aktuell als Treuhänder*innen (auf Englisch stewards, daher auch: steward ownership) die Verantwortung im Unternehmen tragen.

Das sorgt dafür, dass der Fokus des Unternehmens ausschließlich darauf liegt, sinnvoll, langfristig und im Sinne aller Stakeholder zu wirtschaften.

Das Veto-Prinzip

Das Modell setzt großes Vertrauen in die Menschen im Unternehmen. Es trägt aber auch der Erkenntnis Rechnung, dass Menschen korrumpierbar sind und dass menschliche Gier immer ein Risikofaktor ist — besonders dann, wenn ein Unternehmen erfolgreich ist und es auf einmal um sehr viel Geld geht. Daher gibt es im Modell einen Sicherheitsboden: Die Mitarbeiter*innen halten nicht 100 Prozent der Stimmrechte. Ein Prozent liegt als Veto-Anteil in einer Stiftung, die ausschließlich dann aktiv wird, wenn die Mitarbeiter*innen von den Prinzipien des Verantwortungseigentums abrücken wollen. Die Stiftung wird immer dann aktiv und macht von ihrem Veto-Recht Gebauch, wenn:

- jemand versucht, das Unternehmen ganz oder in Teilen zu verkaufen,

- Gewinne ausgeschüttet werden sollen, statt sie zu reinvestieren.

Um auch an dieser Stelle menschliche Fehlbarkeit als Risikofaktor auszuschließen, übernimmt diese Funktion eine Stiftung, die sich laut unveränderlicher Satzung verpflichtet, im Sinne des Verantwortungseigentums zu handeln. Die Stiftung nutzt ihr Veto-Recht ausschließlich, um sicherzustellen, dass die beiden genannten Prinzipien erhalten bleiben. Sie nimmt ansonsten keinerlei Einfluss auf unternehmerische Entscheidungen, das Unternehmen kann sich frei entwickeln und verändern.

Die Umsetzung

Wie genau Verantwortungseigentum aussehen kann, zeigen wir an unserem Beispiel:

Schritt für Schritt: die Umsetzung

- Wir haben unser Unternehmen als GmbH gegründet.

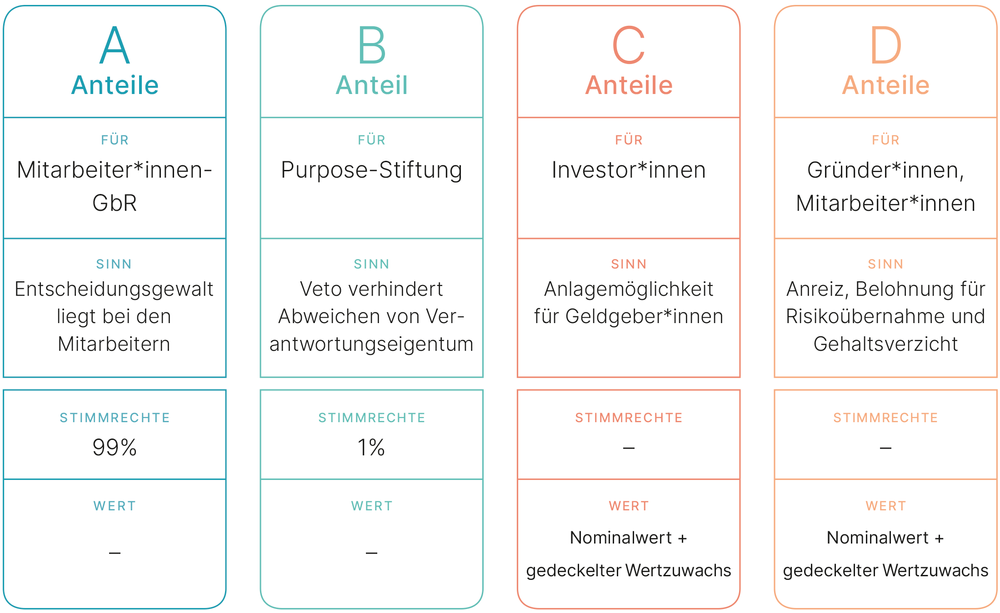

- In unserer Satzung ist das Verantwortungseigentum fest verankert und wir haben dort vier verschiedene Anteils-Klassen geschaffen. Angelehnt ist unser Modell an einem Modell, das Purpose Ventures gemeinsam mit dem finnischen Unternehmen Sharetribe entwickelt haben, das ebenfalls in Verantwortungseigentum geführt wird.

- Wir haben eine Mitarbeiter*innen-GbR gegründet, die 99 Prozent der Stimmrechte hält. Die Entscheidungsprinzipien in der Mitarbeiter*innen-GbR basieren auf dem Konsent-Prinzip, wir berufen uns dabei auf die Holacracy-Verfassung. Mitglied der GbR können nur Mitarbeiter*innen sein, die gerade aktiv im Unternehmen arbeiten.

- Laut Satzung hält die Purpose-Stiftung den Veto-Anteil, also einen Prozent der Stimmrechte. Sie macht von ihrem Stimmrecht nur dann Gebrauch, wenn die Mitarbeiter*innen-GbR versucht, von den Prinzipien des Verantwortungseigentums abzurücken.

- Mit unserer Satzung schaffen wir stimmrechtslose C-Anteile, die es uns ermöglichen, Investor*innen ins Unternehmen einzubinden. Diese Anteile sind fest und erfolgsabhängig verzinst und entsprechen dem Risikoprofil des Investments.

- Wir schaffen außerdem stimmrechtslose D-Anteile, mit denen wir bereits erfolgte Investments in das Unternehmen (beispielsweise in Form von unbezahlter Arbeit durch uns Gründer*innen) abbilden. Diese Anteile funktionieren wie die C-Anteile, stehen jedoch im Rang hinter ihnen zurück.

Die vier Anteilsklassen, die im Kern des Modells stehen, haben wir hier noch mal dargestellt:

Was heißt das für unsere Zusammenarbeit mit Investor*innen?

Das Schöne an dem Modell ist: Es schließt alle Investor*innen aus, die ausschließlich an Rendite interessiert sind und die nach hochriskanten, aber sich potenziell unbegrenzt vermehrenden Investments suchen. Da wir auf Wachstum durch Umsatz setzen und kein Unicorn, sondern ein erfolgreiches kleines bis mittelgroßes Unternehmen sein wollen, ist das Investment in uns nicht so riskant wie in klassisch exitgetriebene Startups. Der potenzielle Return on Investment ist gedeckelt. Deshalb kann das Unternehmen nicht zum reinen Spekulationsgut werden, was uns für Investor*innen, die im Wolf-of-Wall-Street-Stil zocken wollen, völlig unattraktiv macht.

Trotzdem haben wir mit den C-Shares Anreize geschaffen, in unser Unternehmen zu investieren. Das Modell ist attraktiv für alle, die nach Rendite und Impact investieren; die ein sinnorientiertes Unternehmen unterstützen wollen und dabei eine faire Rendite erwarten. Sie gehen mit uns ins Risiko, sind aber bereit, die Renditechancen zu deckeln und auch die Interessen anderer Stakeholder zuzulassen. Die gute Nachricht ist: Es gibt diese Sorte Investor*innen. Sie sind aktuell noch in der Minderheit, aber wir sind uns sicher, dass es künftig immer mehr werden. Wir brauchen sie, um unsere Wirtschaft zu transformieren. Und diese Transformation ist dringend nötig.